株式市場がやや頭打ちとなっています。

ジャクソンホールでのイエレン議長、ドラギ総裁の発言を見極めたいとする向きが多い中で、トランプ政権の混乱や北朝鮮問題などの懸念材料があふれているためです。トランプ政権の混乱は、ステーヴ・バノン主席戦略官の辞任、ヴァージニア州のシャーロッツビルでの白人至上主義者と反対派との衝突によるトランプ大統領の発言、米国の債務上限問題と盛りだくさんで、政権の政策進展が懸念されます。

トランプ大統領はなかなか一筋縄ではいかないですね。ただし、熱烈な支持者であるラストベルトの人々の支持を失わないように行動するというところは一貫しています。

さて最近の投資行動について振り返ってみると

5月中旬 FA関連株ロングと自動車株のショートをクローズ

5月末 米国AI関連株ロング、半導体関連株のロング、自動車株のショートをクローズ

6月下旬 米ドルのロング開始

7月初旬 確定拠出年金の株式アローケーションの引き下げ

8月初旬 電気自動車関連ロング、先物ヘッジを開始

自動車株とFA・半導体製造装置関連株

6月の利上げはあるか?

米国バランスシート圧縮下での投資戦略

確定拠出年金の運用

電気自動車関連

これらの投資行動の背景は、目標に達したということもありますが、基本的には株式に弱気で米ドルは強気というとこからきていました。

バランスシート圧縮に伴う金利上昇というシナリオに沿った行動と言えます。しかし、実際には、冒頭のトランプ政権の混乱やインフレ率停滞のために、金利は低下しています。

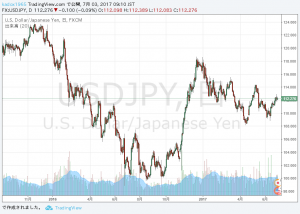

このために現在米ドルのロングポジションは評価損を抱えているわけですが、FRBのバランスシート圧縮の姿勢は変わらないと思いますし、来年以降の利上げ姿勢も変更ないと考えています。

やっぱり中央銀行は、次の景気後退局面での手段を確保したいでしょうからね。またインフレ率についても、強い資源価格の動向から上昇圧力がかかるのではと思っています。

みんなが注目しているジャクソンホールでの発言ですが、むしろ「金融の安定」というテーマからすると、むしろ金融正常化に向けた姿勢を示すかもしれません。金利の上昇、少しだけ期待してみたいと思います。為替はどう動くでしょうかね。

8/26追記 金融政策への言及はありませんでした。そんな中で金利が低下したのは私みないなのが多かったからなのか? まだ暫く我慢といったところでしょうか。