2017年10-12月 日本GDP速報

内閣府が2017年10~12月期の国内総生産(GDP)速報値を発表しました。

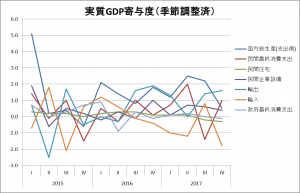

GDPは、8四半期連続のプラス成長の0.5%(前期比年率換算)。事前予想(0.9%)をやや下回りました。

前期マイナスに転落した個人消費が持ち直し、好調な輸出、設備投資が下支えしました。

個人消費は、1.0%と前期のマイナスから回復し、設備投資は、0.4%、輸出は、1.6%となり、プラスを維持しています。政府支出や住宅投資は、それぞれ▲0.1%、▲0.3%とマイナスになりました。

個人消費は、前期の夏場の天候不順の影響がなくなったため、回復しましたが、賃金の伸びが見られない中、足元の野菜高騰の影響が響いてきそうです。賃金の伸びが明確に見られてくるまでは、個人消費の高い貢献は期待できないと考えています。

好調な設備投資、輸出は、米国を中心とした世界景気の拡大の恩恵を受けたものと思われます。米国の長期金利上昇による影響が、米国の個人消費に影響を与えるか、今後には注意が必要だと思います。

好調な米国のGDPから、より高い輸出、設備投資の寄与を見込んでいましたが、少し物足りないものになりました。

基本的には、緩やかな拡大基調が続くと思っていますが、これまでと同様に国内の市場に影響を与えるような数字は出てこないと考えています。

運用戦略

今後の市場への影響は、引き続き米国株式市場、為替市場の動向次第でしょう。米国の長期金利の上昇に端を発した株式の調整ですが、第2段階の投資家のリスク調整(リスクオフ)の段階にきているとみています。

この場合、調達通貨である円は還流することになりますので、株価下落と円高がセットになりやすいです。株価下落→円高→株価下落というジョージソロス氏が唱えている再帰理論がさく裂することになる気がします。

震源である米国市場では、第2段階のリスク調整の株式売却のフェーズの中、FRBの政策金利の動向に目が向くのではないでしょうか。従来どおりのタカ派的な姿勢が維持されれば、緩和姿勢の催促として株価が下落に向かう可能性もあります。3月のFOMCは要注目ですね。

最終的には、長期金利の上昇が、金利の上昇の影響を受けやすい自動車や住宅の分野に悪い影響を与えてくるかがポイントでしょう。むしろ”いつ”影響が出てくるかではないでしょうか。

この影響による株式の下落が第3段階だと思っています。年後半になるかもしれませんね。

現在のリスクオフポジション(バリュー株のロング+グロースの株ショート、ハイイールド債のショート+資源株のロング)のうち、資源株のロングを手仕舞い、よりショートバイアス(売り持ち)を高めていこうと思います。