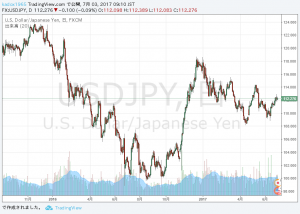

現在のポジションは、長期保有のバイオ株のロング、ペアトレーディング型のロング・ショートと打診的にとった電気自動車関連のロングと先物ショートポジション、ドルのロングポジションとなっています。電気自動車関連は、目標の20%程度のポジションでこれからチャンスを見て増やしていこうと思っています。

問題はドルのロングポジションですが、目標の半分程度買って様子見しています。米国のバランスシート圧縮のシナリオから、米国金利上昇、株式の調整を睨んで、ドルの買い入れ、米株の売却を行ったわけですが、裏目に出ています。最大の誤算は、米国長期金利が低下していることです。

これは最近のインフレ率が低下してきているためです。このインフレ率の低下により、バランスシート圧縮開始が予想されているにもかかわらず、物価の安定を目標とするFEDが利上げの手を緩めるのではないかといった見方から、金利が低下しています。7月には半々であった利上げの予想確率も40%程度まで下がっています。

利上げについては、バランスシート圧縮を開始するために年内の利上げが見送られる公算が高いと想定していましたが、市場の利上げ期待は維持されるものと思っていました。問題は「インフレ率の低下は今後も続くのか」ということでしょう。

クリーブランド連銀のメスター総裁によると「処方箋や携帯電話の契約プランなどの分野におけるインフレ率の低迷は、数か月居座るだろうが、こうしたものは通常、消費者物価全般におけるダウントレンドを示唆するものではない。」ということで、一時的なものであるとFEDは認識しているようです。

結論

他の経済指標や原油価格の動向との整合性から、個人的にも同意したいと思います。大きな上昇はないにしても、今後も継続して、これほどインフレ率が低迷するとは思えません。

従って、現在は北朝鮮問題によるリスク回避の円高とECBの量的緩和政策の転換期待からドルが売られやすい状況となっていますが、ドルロングの残り半分のポジションは、9月FOMCでバランスシート圧縮が開始されたときに実行したいと思います。

また米国の株式ですが、企業収益の伸びはまずまずであることから、大きな急落はないと考えています。しかしながらトランプ政権の減税、インフラ投資政策の遅れから、まだ暫くは調整が継続するものと思っています。