遂にFED(連邦準備制度)は、バランスシートの拡大に向かうことになった。パウエル議長はこれを「量的緩和」ではないとし、あくまで短期金融市場の安定化を図るものだとしている。

そもそも短期金融市場の安定化とは何か。すなわち短期金融市場であるレポ市場の金利の急騰を抑えるためである。レポ市場とは、金融機関などが国債を担保としてオーバーナイトなどの短期で資金を借りるための市場である。この市場の金利が急騰したということは、資金の供給量が、国債の担保に対して負不足しているということあり、これを補うためにFEDが短期国債を買って市場に資金を流し込むということである。

あまりに市場に国債及び資金が大量に出ているいるためにちょっとしたバランスの変化に金利が暴走し、これを抑えるためにさらにジャブジャブにするという手段にでたということである。

量的緩和再開?

短期国債の買い入れと長期国債の買い入れの差こそあれ、両市場は密接に関係しているために、実質FEDが量的緩和を再開したようなものである。これにより、日本、欧州、米国が量的緩和を再開したと言えるのではないだろうか。

しかも世界的に株式市場は高値近辺であるし、失業率も低いにも関わらずである。ではなぜ、各国の中央銀行は量的緩和を行うのか。

デフレの恐怖

現在、日米欧をはじめとする各国の中央銀行は、インフレ目標を持ち、ほとんど原理主義的にインフレ2%を唱えている。かつてはインフレファイターとして名をはせたドイツですらインフレを望んでいる。デフレは経済にとって非常に不都合なものであり、インフレを前提としてきた色々な制度(年金、財政など)の破壊を意味するからだろう。

デフレとは

デフレとは物の価値の低下、相対的には貨幣価値の上昇であるから、実質金利と実質債務が増加する現象である。この原因は、先進国において高齢化が進み、労働人口が減少し、年金生活者及び社会保障を担う労働者が消費を減少させることによるものだと思う。消費、つまり需要の減少は、低い経済成長と価格低下を促すため、デフレの原因となるのである。

ひとたびこのような状態になると、実質金利の上昇、実質債務の拡大を嫌い、家計では消費減、企業では投資減という行動をとることになる。

これまでであれば、実質金利が上昇した場合、中央銀行が利下げを行うことで実質金利を低下させ、消費と投資の減少を抑えることができたのであるが、今はゼロ金利を通り越してマイナス金利の世界である。黒田総裁は否定するであろうが、マイナス金利は限界がある。お金を貸すのに金利を払うバカがいるわけがないというのが限界の理由だ。

デフレスパイラル

さて、金利が限界を迎えると利下げで実質金利の上昇を抑えることができなくなる。利下げができなければ、さらに消費減、投資減が進み、投資減は賃金減を生むことになり、賃金が減れば消費もさらに減る。これがデフレスパイラルという現象である。

このスパイラルを止めるために各国中央銀行は、金利をありえないほど下げ、紙幣を刷りまくって貨幣価値を低下させ、物価を引き上げようとしているわけだ。

しかし、デフレ側の要因は、人口動態やITの進化による生産性の向上という構造的なものなので、恒久的にデフレ圧力を加えてくる。結果として、中央銀行の資産と負債は拡大の一途をたどる。

財政ファイナンス?

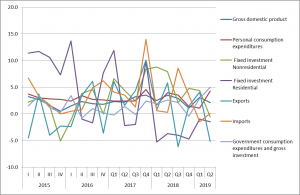

バランスシート拡大による問題は、国債市場に大量の資金が流入することで生じる資産バブルである。流入した資金は社債市場や株式市場にも溢れ出し、経済の長期停滞にもかかわらず資産価格を高騰させる。現在の市場がまさにそれを表している。

いきつく先は?

需要サイドが一過性の問題であれば、いずれ需要は回復し、金融政策を正常化することは可能だろうが、残念ながら問題は構造的なものである。金融政策だけで解決することは不可能だろう。インフレ前提の経済政策から180度転換したような政策が必要なのではないか。

このまま中央銀行が量的緩和を続け、バランスシートが拡大し、将来の需要の先取りである長期債務を膨らませ続けることは可能だろうか?不可能だろう。つけは必ず払わなければならない。

方針

この国債バブルも他のバブルと同じようにいつまでもつのか予測は難しい。ただし、危険な状況にきているということはわかっている。こうした状況では、市場のボラティリティーが大きくなり、値幅がでるため、株式オプションの買いを検討したい。もちろん、すでに現金比率を最大限高めている。

報告が遅くなったが、米国の短期債購入を機に、日経平均の売りは21000近傍でクローズ、為替も108円にて買い戻した。結局、大きな利益をとることができなかったが、今後は、日経平均VIXの買いを行っていこうと思う。