世界経済の予想

今年の経済予測は非常に難しい。世界経済を牽引する米国経済が、トランプ政権によって、どのように推移するのかが読めないためだ。トランプ大統領の掲げる減税、大規模財政支出、規制緩和、移民規制、保護貿易政策の効果をそれぞれ考えてみたい。

トランプノミクスその1・・大規模な減税、規制緩和、インフラ投資

これらの財政資金のばらまきは、一時的な成長率のかさ上げに寄与するだろう。金融規制の緩和は、中小企業や起業家の資金調達に寄与し、減税と相まって設備投資を後押しすることになる。特に減税は、停滞していた企業収益を引き上げ、高値で推移する株価の支えになりえる。2018年半ばまでは政策効果が続くのではないか。

ただし、こうした財政支出は、本質的には将来の需要の先食いなので、潜在的な成長率を大きく改善する可能性は低い。米国経済の雇用状況は非常に堅調であるため、財政で景気を刺激すると金利の上昇に見舞われることになる。

トランプノミクスその2・・移民規制、保護貿易

停滞している世界経済の中で、唯一、堅調な経済を持つ米国の強みは、比較的良好な人口動態にあるだろう。移民規制を強化することによって、この人口動態に変調をきたす可能性がある。

また、保護貿易政策により、生産拠点が米国に回帰する。米国内で生産が増えると、景況感は大きく改善しよう。ただし、結果的に割高な商品が増えることによって、インフレが加速することになるだろう。もちろん、家計にとってはマイナス。保護貿易は長期的に経済には良くない。

トランプノミクスその3・・財政赤字・エネルギー

財政赤字については、当面は拡大が避けられないだろう。しかし、インフラ投資銀行の設立等により、極力抑えることになるかもしれない。環境・エネルギーについては、温暖化対策計画撤廃、石油の国内生産拡大の方針。だがOPECの減産合意もあり、原油価格の大幅な下落はないのではないか。景気拡大による需要増は、米国シュール企業にとってプラス。

2017年のトランプノミクス

こうしてみると、2017年から2018年にかけては、非常に力強い経済指標が出てくることが予想される。企業業績も停滞から脱出し、株価に見合ったものとなるだろう。米国連邦準備理事会(FRB)も、年2~3回の利上げを行うに違いない。財政支出と金融引き締めは、レーガノミックスの初期と同様にドル高圧力を増すことになる。

これらのことから、日本独自の経済成長要因は今のところ無いに等しいため、日本経済は好調な米国経済に牽引される形で推移しよう。結果的に年内の市場環境は良好に推移するのではないだろうか。

為替:17年後半にかけて125円に向かう。

米国金利:10年国債金利で3%程度まで上昇。

米国株価:金利2.8%程度までは、堅調に推移する。

日本金利:ゼロ金利政策継続により、低位安定。

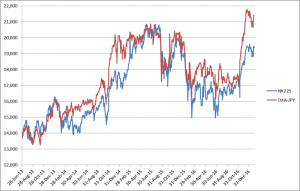

日本株価:米国株式×ドル円レートに連動。

と予想する。

リスク要因

欧州では、極端な金融緩和による銀行業や年金などへの悪影響の広がりで、ECBへの批判が強まっており、ECBが緩和縮小に動けば、世界的な長期金利上昇のリスクとなろう。春にはフランス大統領選、秋にはドイツの総選挙が予定されている。世界的な反グローバリズム、ポピュリズムの流れの中で、移民規制、保護貿易、拡張財政が唱えられ、新たな地政学リスクとして捉えられる。

さらに新興国については、資本流出圧力にさらされるだろう。トランプノミクスによる拡張財政のため、ドル上昇とともに、中国からの資本流出圧力がさらに強まる。資本規制、元買い介入が予想されるが、中国当局は大幅な元の切り下げに追い込まれるかもしれない。元の大幅な切り下げの結果、新興国通貨も大幅に減価するだろう。一時的なリスクオフによる円高・株安のショックがあるかもしれない。

長期的なリスク要因

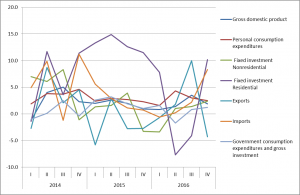

長期的には、先進国の人口動態に基づく、または債務の長期サイクルによる、恒常的な低成長トレンドからの脱出は困難に思える。もともと、米国経済の景気拡大局面は成熟局面にあり、良好な雇用による消費の回復が見られるものの、自動車販売や設備投資などはすでに減速していた。トランプノミクスによって一旦回復するが、積極財政は需要の先食いであり、大きく潜在成長率を改善させることは困難だろう。むしろ移民規制や保護貿易は、潜在成長率の低下を招く。金利上昇とドル高の継続によって、トランプ景気は長く続かないのではないか。恐らく18年中に何らかの変調をきたすかもしれない。

問題は、マーケットがこのトランプ景気の終焉をどこで織り込むかであろう。見るべき指標は米国長期債金利の水準。米国長期債金利が3%程度まで上昇した場合に株価が高値圏にあれば、一旦リスクオフを考えてみるべきなのだろう。