米国の長期金利が大きく低下してきている。6/8現在、10年債金利は2.084%となっており、FRBの政策金利であるFFレートの誘導目標2.25-2.50%を下回る水準である。昨日の雇用統計の悪化やトランプ政権の関税政策の懸念によるものだが、今年1月のパウエルFRB議長の豹変が大きい。昨年末の株価の大幅な下落とトランプ大統領の恫喝を受けて、突然ハト派に転換したことである。これにより利上げを想定していた市場は、反対に利下げを想定することとなったのである。

米国10年国債金利

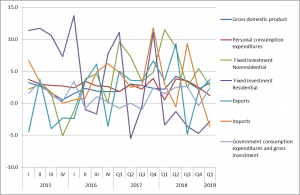

もともと自動車販売や住宅販売に陰りが見えていた米国経済は鈍化しており、金利の動きとは整合的である。当然、金利差が大きな材料となる為替市場では円高が進んでいるが、同時にブレグジット懸念のあるポンド、ユーロ、消費増税を控える円それぞれに問題を抱えるために一方的なドル安とはなっていない。

円ドルレート

ここまでは想定どおりであり、ドル売りポジションは順調に利益を膨らましている。問題は株式の動向である。

S&P500

日経平均

S&P500に比して日経平均が大きく劣後しているのは、想定通りではあるが、現在の世界景気をリードしている米国の株式市場がしぶといのだ。依然高値圏にあり、昨日のように弱い景気指標が出ても、利下げ材料として捉え、株価が上昇するという展開が続いている。

昔から債券運用者は悲観的で、株式運用者は楽観的、大抵の場合は債券運用者が正しいと言われるが、今回も同じ状況に思える。2000年のITバブル崩壊、2009年のリーマンショックの時も株式が大きく調整したのは、実際に利下げが起こってからであり、景況感の悪化が知れ渡ってから株価は調整したのである。であるならば今回も実際に利下げが行われるたびに株価は調整し、日経平均の売り建てが大きく収益に貢献してくるのは、9月のFOMCのころかもしれない。

他のリスク資産もハイイールド債を見る限り、依然高値圏にあると言える。やはり実体経済の悪化が伴わなければ、グローバルな過剰流動性環境の中では、行き場(金利)を求める資金はリスク指向を高めてしまうのだろう。

米国ハイイールド債

一方で大型株に先行すると言われている小型株の戻りは鈍い。またGAFAといわれるプラットフォーマー企業の株価(今の若いファンドマネージャーたちのお気に入り)やNVIDIA(GPUの大手)の株価の戻りが鈍いところを見ると、市場も半信半疑なのではないかと思う。

米国RUSSEL2000

今後の方針

当初、現在の株式売り建て、ドル円ショートのポジションは、バランスシート圧縮の停止が行われるまでとしていたが、上記の動きから利下げが実際に行われるまで延長としたい。

実体経済の悪化が目に見えるようになる前に、なんらかのショックがきっかけになるかもしれない。例えば経営不安の絶えない欧州系銀行の破綻や保有しているCDSの保証先の破綻などが挙げられる。こうして想定している時点で問題ではないのかもしれないが、気が付いていない大きなリスクがあるような気がしてならない。

一方で、世界景気が、世界的な積極財政出動や金融緩和に支えられて持ち直し、株価はこのまま持ちこたえるかもしれない。この場合は速やかに損切りを行うことになるが、可能性は低いと思っている。