最近、iDeCo(イデコ)というワードを見たり聞いたりしたことはないでしょうか?

個人型確定拠出年金の略称だそうです。なんだかイケてない気もしますが、これまでサラリーマンの方たちに導入されていた確定拠出年金が、一般の人たちにも利用できるようになりました。

今回は、確定拠出年金を取り巻く環境や制度、運用方法について考えてみたいと思います。豊かな老後を送るためにも大事だと思います。

老後の資金を考える

個人型確定拠出年金(iDeCo)

2017年1月1日以降、専業主婦、公務員、企業年金のあるサラリーマンも個人型に加入できるようになりました。

毎月の掛け金は全額所得控除、投資利益の税額控除、受け取り時の税額控除など、税制上非常に有利なものなので、有効に活用すべきだと思います。

企業年金の変化

従来は、大企業の年金基金を中心に企業型確定拠出年金(DCプラン)が導入されてきました。これが個人型にも展開されたということですね。

このDCプランですが、どういった背景で導入されたのでしょうか。

企業にとって、従来、導入されていた確定給付年金制度(DBプラン)は、退職給付会計の対象となることから、積立不足を会社の債務として認識しなくてはなりませんでした。

このため、企業業績に影響を与えないように、退職給付債務が生じない確定拠出年金(DCプラン)の導入を促進しています。つまり、従業員へ運用リスクを移転しているということですね。

企業型DCプランの管理料は企業負担、ただし個人型確定拠出年金は、管理料(年間5,000円程度)がかかります。(サラリーマンが退職し、個人型に移管した場合も含みます)

この場合、原則60歳まで引き出すことができないのに、元本確保型商品で運用しては、利回りで管理料を確保できません。

また、企業型DCプランの掛け金は、企業が拠出するわけですが、これに合わせて自身の給与から一定の限度額内で上乗せして拠出することができます。

企業が支払う掛け金にマッチングして自身のお金を追加することができるというわけです。この掛け金は、全額所得控除することができますので、所得税率にもよりますが、大きな節税効果があります。

毎月の給与から老後のために貯蓄をしている人は、ぜひ使うべきだと思います。なんせ累進課税の所得税率リターンが得られるのと同じだからです。

累進課税が20%だったら、20%の投資リターンが得られるということです。大きなリターンですよね。

金融リテラシー

さて運用リスクが移転された側、つまり受給者の金融についての知識は、どうでしょうか。

金融庁では、2012年11月に有識者・関係省庁・関係団体をメンバーとする「金融経済教育研究会」を設置して今後の金融経済教育のあり方について検討を行い、2013 年4 月に研究会報告書を公表しました。

この報告書の中で、「生活スキルとして最低限身に付けるべき金融リテラシ-」が示されました。

この中で金融経済情勢に応じた金融商品選択については、以下の理解が求められています。

- 金融商品(預貯金、株式、債券、投資信託、保険、外貨建て商品、各種ローン等)の基本的な内容および性質について、理解している

- 景気の動向、金利の動き(上昇・低下)、インフレ・デフレ、為替の動き(円高・円安)が、金融商品(預貯金、株式、債券、投資信託、外貨建て商品、ローン4等)の価格、実質価値、金利(利回り)等に及ぼす影響について、理解している

- さまざまな金融商品の性質、リスクとリターンを理解し、金融経済情勢を踏まえて自己責任の下で運用することができる

結構しんどいレベルですよね。学校教育にもカリキュラムとして組み込む必要があると思います。

しかし、こういう教育を受けていない中高年はどうしましょう。

これらのレベルをクリアーするには、かなりの経験と勉強が必要です。しかも市場は勉強したとおりには動きません。

確定拠出年金の商品の構成

選択できる商品ですが、大体下記のように分類されます。

- 元本確保型商品

- バランス型投資信託

- 国内株式投資信託

- 外国株式投資信託

- 国内債券投資信託

- 外国債券投資信託

また、運用スタイルとして、各インデックスに連動を目指すパッシブファンド、インデックスを上回るリターンを目指すアクティブファンドという種類にも分類できます。

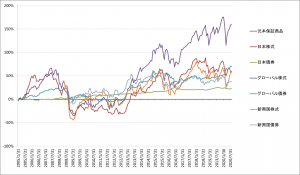

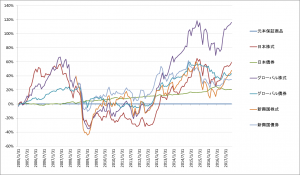

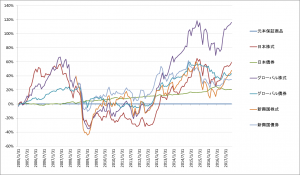

上のグラフは、ある確定拠出プラン運営会社のラインナップの中から、各資産の代表的なインデックスファンドのリターンを累積化したものです。運用手数料などのコストは引かれています。

日本ではリーマンショック、海外ではグローバル・フィナンシャル・クライシス(GFC)と呼ばれる、大きなショックのあとの回復が見て取れます。長期的な運用が大事というわけです。

確定拠出年金の商品選択

では、大切な老後資金である確定拠出年金はどうのように運用していくのでしょうか?

まず運営会社の商品ラインナップの中から投資する商品を選びます。さらに選択した商品にどれだけ投資するか決める必要があります。

毎月の拠出金がある場合は、その拠出金も同様に商品と配分を決める必要があります。

さて商品の選択ですが、まったくの個人的な考えでは、極力運用コストの低いものを選択することがもっとも良いと思っています。その点でバランス型投信(資産配分も行う)は、組み入れられている投信の運用コストの他に外枠でも運用手数料を課しているので、真っ先に対象外となります。

次に、インデックスを上回るリターンを目指すアクティブファンドですが、前の金融庁長官の講演のように日本の大手運用会社には、なかなか本物のプロフェッショナルがいません。インデックスファンドに比して高い運用手数料に見合うパフォーマンスを期待することは、難しいと言わざる負えません。

注)運営会社によっては、素晴らしいアクティブファンドを採用しているところもあります。

森信親 金融庁長官の講演

そうすると残るのは、インデックスファンドのみとなります。下記の各資産を代表するインデックスファンドの選択が良いと思います。

- 元本確保型商品(預金または保険)

- 日本株式インデックスファンド

- グローバル株式インデックスファンド

- 新興国株式インデックスファンド

- 日本債券インデックスファンド

- グローバル債券インデックスファンド

- 新興国債券インデックスファンド

確定拠出年金の資産配分

資産配分は、各個人の状況によって最適となる配分が異なります。年齢、資産の保有状況であったり、他の年金有無、個人の嗜好など様々なことが絡んできます。

また長期にわたる資産運用においては、長期投資、分散投資を原則としてあまり市場の変動に一喜一憂することがない運用が望ましいと考えてますが、市場・経済環境の変化または個人の状況の変化に応じて、変更させることが重要と思います。

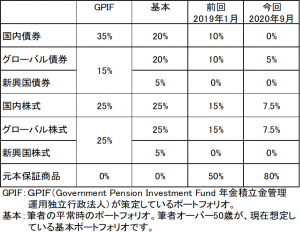

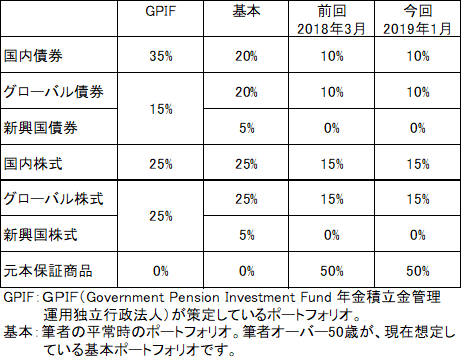

では厚生労働大臣から寄託された年金積立金の管理と運用を行うGPIF(Government Pension Investment Fund 年金積立金管理運用独立行政法人)は、どのような配分を行っているでしょうか。

GPIFは基本となる配分比率を下記のように公表しています。

国内債券 35%

国内株式 25%

外国債券 15%

外国株式 25%

短期資産 0%

公的年金の平均的な年齢をあえて個人の年齢に例えると60歳くらいなのでしょうか。下記は、現在の私、オーバーフィフティが、現在想定している基本ポートフォリオです。

国内債券 20%

国内株式 25%

グローバル先進国債券 20%

グローバル先進国株式 25%

新興国債券 5%

新興国株式 5%

短期資産 0%

GPIFに比べると、株式55%と若干高め、国内45%と低めになっています。

現在の金利水準や株式のバリュエーション等を考慮した現在の資産配分は、下記のとおりです。(→の左の数字は基本ポートフォリオの数字です。)

国内債券 20%→10%

国内株式 25%→15%

グローバル先進国債券 20%→10%

グローバル先進国株式 25%→15%

新興国債券 5%→0%

新興国株式 5%→0%

短期資産 0%→50%

現在、かなりリスク回避的なものにしています。国内債券は、10年国債金利がほぼゼロとなってからは、配分を10%としていますし、株式の配分も前回のFOMC後に変更しました。

個人の主観によるものですから、あくまでもご参考に。今後も変更のたびにお伝えしていこうと思います。