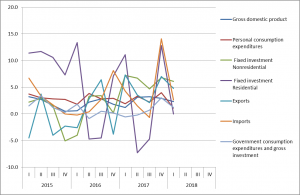

米商務省が27日に発表した第1・四半期の実質国内総生産(GDP、季節調整済み)速報値は、年率換算で前期比2.3%増となりました。

事前予想の2.0%を上回る結果となりましたが、個人消費が5年ぶりの低い伸びとなりました。予想を上回ったことで、為替はややドル高で反応し、個人消費の弱さや前期から減速したことを受けて徐々にドル安方向に動きましたが、総じて金融市場には大きな動きをもたらしませんでした。

では、いつものように、内容を確認してみましょう。

個人消費

米経済の3分の2以上を占める個人消費ですが、1.1%増と前期の4.0%から大きく減速しました。これは2013年第2四半期以来の小幅な伸びになっています。自動車や食料品の伸びが鈍化しましたが、雇用環境は完全雇用に近く、第1四半期の雇用コスト指数統計では、賃金・給与の伸びが11年ぶりの大きさとなっており、違和感があります。GFC(グローバル・フィナンシャル・クライシス)以降、季節調整の影響で第1四半期に鈍化する傾向がありますので、正確に経済実態を表していない可能性もあります。今後現れるであろう減税の効果と金利上昇の影響を勘案してみていく必要があると思います。

固定投資

設備投資は6.1%増。前期の6.8%から減速しました。これもまた金利上昇の影響を受ける項目です。また原材料価格の上昇もマイナスに作用することになります。企業減税による効果とのせめぎあいになると思います。

住宅に関しても、0.0%と横ばいです。用地と熟練労働者のボトルネックから住宅供給不足となっているようです。これも自動車などの耐久消費財と同様に金利の影響を大きく受けます。

輸出入

輸出は、4.8%増、輸入は、2.6%増。堅調な世界経済の成長とドル安に支えられて輸出は5四半期連続のプラス寄与。また、輸入は個人消費の減速を受けて鈍化しました。この結果、輸出増が輸入増を上回り、GDPの押し上げに働きました。

政府支出

政府支出は、1.2%増。前期の3.0%から減速しました。議会による債務上限の引き上げが行われたので、今後は増加するものと思われます。はたしてトランプ政権によるインフラ投資が政策の俎上にのって大きく貢献することができるのでしょうか。

まとめ

- 米国GDPは予想を上回ったが、個人消費、設備投資に減速がみられる。

- 減税の効果と金利上昇の影響の見極めが大事。

- トランプ政権のインフラ投資の進展によっては、景気減速を浮上させるかもしれない。

- 雇用環境は年3-4回の利上げを後押し、GDP統計からは利上げを妨げる要素は見られない。

今回の個人消費の減速が、単なる季節調整の影響なのかわかりませんが、金利上昇の影響もある程度あるのではないでしょうか。さらに足元では長期金利が3%を超える水準まで上昇してきており、金利上昇に米国経済が耐えられるのかが焦点になると思います。

減税の効果の発現や良好な雇用環境により、金利の影響は限定的とエコミストらは言いますが、低金利環境に慣れた経済にとっては、金利上昇の影響は大きなものになるのではないでしょうか。おそらく耐えられないのではないかと考えています。