2020/8/14

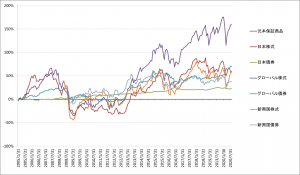

依然、コロナの感染が拡大する中、米国株式市場は高値を更新し、金価格は2000ドルの大台を一時超えた。3月後半に米国株式、原油を買っていたのだが、米国株式(アマゾン、グーグル、マイクロソフト)は、20%程度利益が出たところで早々と売却し、原油に至ってはWTI先物のマイナス価格の混乱に巻き込まれ、ロスカットを余儀なくされた。またユーロ圏の経済ダメージが大きいと判断し、ユーロに売りを行ったのだが、ユーロ救済基金の設立をきっかけとしたユーロの反発により、ポジション解消を余儀なくされた。結局のところ、中央銀行の力を見誤ったために、利益を得るチャンスを失ってしまったのである。「中央銀行には逆らうな」という古来から言われていることに背いた結果であり、大いに反省している。

米国株式

原油価格

ユーロ円

コロナバブル

3月以降、世界経済に大打撃を与えたコロナショックは、グローバルな株安を招き、資産の現金化に伴う、ドル資産への回帰をもたらした。これまでリスクオフの円高といわれてきたが、実際には、やはり基軸通貨であるドルが信頼されたわけである。もっとも他通貨に比して、円またはスイスフランは強い動きを示し、リスクオフ時の通貨であることは示した。

ドル円レート

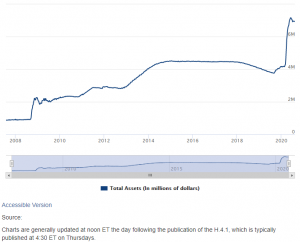

こうした市場におけるドルの逼迫をみて、米連邦準備理事会(FRB)は、「無限大金融緩和(Q.E.infinity)」により、ドルを大量供給。禁じ手と思われていた非投資適格であるジャンク債まで買い入れを行うという荒業にでた。モラルハザードを招くと批判されているが緊急事態であるコロナに対応するということで理解を得ているということだろう。

結果としてFRBの資産規模は2月末時点の4.2兆ドルから、6月初旬には7.2兆ドルまで拡大した。

FRBのバランスシート

このFRBの資金供給策が効力を発揮し、グローバルな金融市場は落ち着きを見せ、一時的にドル高となった為替市場もドル安が進むことになった。また欧州中銀(ECB)も同様に資金を供給し、先日さらなる財政支出のために「コロナ救済基金」をドイツ主導でまとめ上げた。単一通貨だが財政が別というユーロの根本的な問題に対して大きな一歩となり得ると市場が理解し、ユーロ高が進んでいる。

日本銀行(BOJ)は、もともと量的緩和のフロントランナーであり、緩やかではあるが、継続的に資産の買い入れを行い、市場に資金を供給している。もっとも他に手はないように思えるが。

これらの日米欧の中央銀行による大規模な緩和策(米国、欧州の資産規模7兆ドル、日本6兆ドル)によって長期金利はほぼゼロにまで低下、債券市場からあふれた資金は株式や金などに流れ込み、現実の経済が大きく落ち込む中で高値を更新するという事態となっている。もはやこれはバブルといっていいのではないか。

実質金利の低下(ブレークイーブンインフレ率の上昇)

圧倒的な各国中央銀行による金融緩和によって、名目金利である国債利回りはほぼゼロとなり、通貨の乱発による価値の減価を見越した期待インフレ率は上昇し、実質金利(名目金利―期待インフレ率)は、マイナス圏に突入している。

実質金利(赤線)

※)ブレークイーブンインフレ率とは、市場が予想する期待インフレ率のこと。一般的に10年利付債の利回りから10年物価連動債の利回りを差し引いた値を指します。

金利を持たない資産である金は、実質金利に反比例して動くとされるが、当然のように最高値を更新している。通貨価値の下落が期待インフレ率を押し上げ、金のみならず、経済資源でもある銀、銅までも押し上げている。

基軸通貨ドルの信認

金価格の大幅な上昇、足元のドル安の流れを受けて、「ドルの信認」に疑義を向ける動きがある。中国の台頭と相まって覇権国の交代論議と結び付ける見方もあるように思う。しかしながら覇権国であった英国から米国への交代と基軸通貨であったポンドからドルへの交代には長い時間が空いた。米国がアメリカファーストを優先し、世界的なプレゼンスを今後も低下させたとしても、世界最強の軍事力に裏打ちされたドルという通貨は、そう簡単には基軸通貨の座を明け渡すことはないだろう。

中国の人民元は資本規制があり、SWIFTに相当する決済システムもない。時期早々というべきだろう。

しかしながら通貨の信認とは別に、ドル安が続く可能性はある。FRBは前回のFOMC(米連邦公開市場委員会)で、「少なくとも2022年までは利上げをしない」と表明している。次回の会合(9月)においても、フォワードガイダンスを変更し、2%超のインフレ率を許容するとの観測もでている。このことは「実質金利のマイナスが当面維持される」ということを意味し、ドル安、金価格高騰を支援することになるだろう。また米国政府の経済対策である失業給付上乗せ(なんと週600ドル!)の失効に代わる追加策についても、議会でもめてはいるものの、いずれ出てくるものと思われる。この財政支出に対するFRBによる国債買い入れを通じて、市中にドルが供給されることもドル安を助長するかもしれない。当面は、ドル安+金価格上昇の流れは維持されるとみている。

コロナ後の世界経済と資本市場

より長期的な視点に立てば、日米欧の「お金のバラマキ+中央銀行の国債買い入れ=財政ファイナンス」は、いつまでも続けることはできない。なぜならコロナはいつか収まるからだ。有効な治療薬、ワクチン、人々の慣れがそうさせるかもしれない。コロナによる経済対策というお題目なしでは、この財政ファイナンスは信認されないだろう。

だがバラマキ政策に味を占めた政治家(有権者)が簡単に緊縮に向かうとも思えない。結果的に中央銀行も財政を支援するために国債の買い入れを継続させるしかできず、財政規律への信認は失われ、通貨は価値を下げざるを得ない。

通貨価値の下落=物価の上昇なのでインフレ抑制のための金利上昇が起こる可能性が高い。最悪のシナリオだがもっとも蓋然性が高いように思える。

その時には、リスク資産の暴落を伴うが、その想定は現時点では早いだろう。コロナショックが継続している間は、「通貨価値の減価+インフレ」のシナリオをメインとしつつ、この流れが調整したところでポジションを増やすこととしたい。コロナワクチンの完成時には、むしろそれまで上がってきたリスク資産の下落に見舞われるかもしれない。